关于公益性捐赠税前抵扣票据的使用

自 2015年 11月 28 日起,上海建桥学院教育发展基金会就正式获得公益性捐赠税前抵扣资格,开具的捐赠票据具备公益性捐赠税前抵扣资格,全国通用。基金会每年6月之前会获取国税局下发公文,我基金会也定期在官网上进行公布,该公文可作企业捐赠税前抵扣资格的证明材料,供大家使用。

而为了让您企业或您个人能充分的维护您们的权益,可参见以下信息,来了解与操作相关税前抵扣的事宜。

1.企业捐赠

根据《中华人民共和国慈善法》第八十条和《企业所得税法》第九条规定,企业发生的公益性捐赠支出,在年度利润总额 12%以内的部分,准予在计算应纳税所得额时扣除。年度利润总额是指企业依照国家统一会计制度的规定计算的年度会计利润。 纳税人在计算公益性捐赠扣除额时,对当年超过会计利润 12%以外的部分,允许在以后的三年内在计算应纳税所得额时扣除。

2.个人捐赠

个人将其所得通过中国境内的社会团体、国家机关向教育和其他社会公益事业进行抗震救灾和公益捐赠的, 当月应纳税所得额的30%部分,可以从其应纳税所得额中扣除。目前最常接触的个人所得税是工资薪金所得,这里的工资薪金的应纳税所得额时工资薪金所得减去免征税后的余额。捐赠票据原则上当月抵扣,避免跨月使用,更不得跨年抵扣。且每张票据只能一次抵扣,超过抵扣额度的,不能递延到下月。

上海建桥学院教育发展基金会

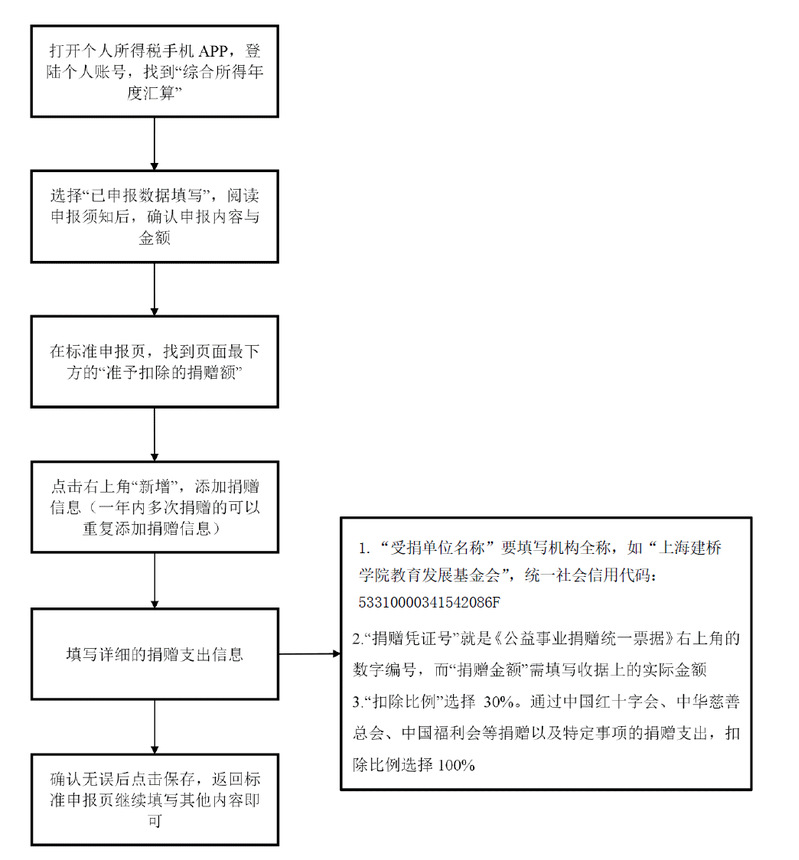

公益性捐赠税前抵扣抵扣流程